El momento actual de la banca es y ha sido en los últimos años cuanto menos interesante, debido a los grandes cambios a los que se está enfrentando y a la reinvención de un sistema financiero del futuro, más digital, personal y rentable.

Muchos de estos cambios han sido establecidos como resultado de varios factores: la crisis económica y la presión continua por parte del regulador para mejorar las reservas de capital y liquidez; el crecimiento del índice de crimen y fraude financiero cada vez más sofisticado y peligroso para la estabilidad financiera, donde solo el 50% de los casos de blanqueo de capital son detectados; la obsesión por la experiencia de cliente (el User eXperience), obligando al sector a buscar nuevos servicios no tradicionales.

Pero también por algo bastante impactante: en concreto, los nuevos “entrantes”, tales como las fintech, con soluciones de nicho en el mercado financiero, como puedan ser el digital onboarding (Biid, Icar o FacePhi); el personal finance management (ej: Meniga, MarketWatch); los personal loans (ej: Kabagge, Orchard) o las soluciones de crowd-funding (como KickStarter o Tilt). O incluso otros jugadores –regtechs– con soluciones centradas en el régimen regulatorio como el risk data aggregation (ej: KRiO, Traity o Eurobits), o el reporting (ej: OpenFinance, finametrix) y las especializadas en ciberseguridad como son Dokify o Blueliv.

El mercado Fintechs/Regtech está ahora en plena expansión, al potenciar la innovación tecnológica basada en soluciones de BigData, AI, Blockchain, computación cuántica y los cloud intelligent services, así como por habilitar nuevos modelos de negocio dirigidos a cumplir y adaptar las soluciones bancarias a los nuevos requerimientos regulatorios tecnológicos.

Todos estos cambios en el sector bancario presentan ventajas, pero también riesgos que deben ser soportados por el proceso regulatorio cada vez más exigente y demandante para las entidades bancarias, no solo en términos operativos sino también económicos. Según PWC, las entidades financieras gastan de media aproximadamente del 10% al 15% de sus ingresos totales en esfuerzos de compliance (cumplimiento), siendo considerado por muchos como bloqueo para la evolución del sector (innovación y competitividad), pero en particular por el efecto asimétrico entre los bancos tradicionales y las fintechs.

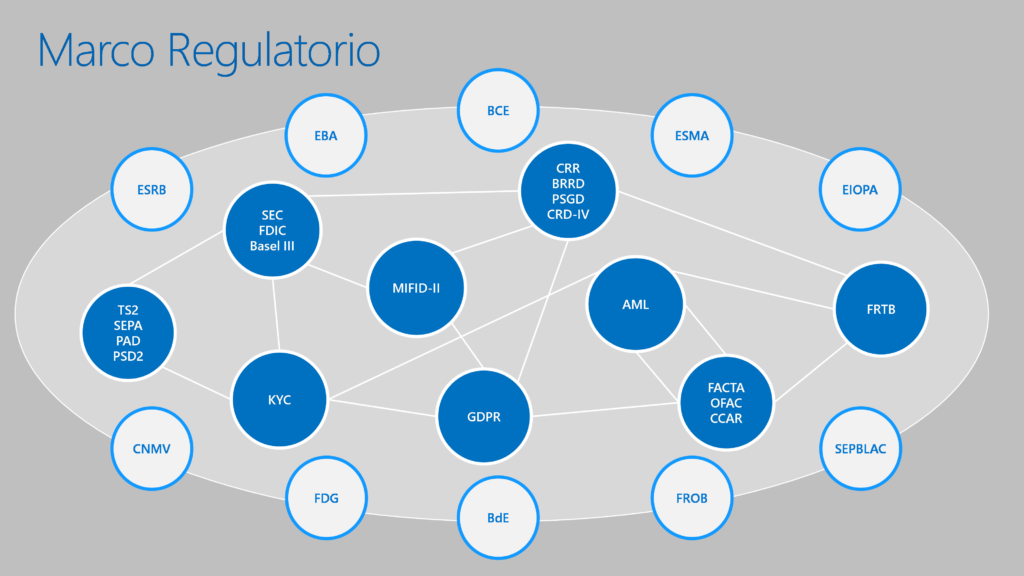

La supervisión y regulación de los servicios financieros está en el corazón de la agenda de la Unión Europea, con un objetivo claro: mantener la estabilidad financiera en la UE y salvaguardar la integridad y transparencia en la operativa del sector bancario.

El entorno de supervisión (European System of Financial Supervision) es extenso y complejo, compuesto por varias autoridades de supervisión.

Todas ellas, con poderes y responsabilidades de supervisión y emisión de reglamentos que en algunos casos derivan en normativas y directrices de gran disrupción en el sector bancario, como son:

- Directivas de requerimiento y garantía de capital (CRD IV, CRR , BRRD y PSGD)

- Normativas de servicios pago (SEPA, TS2, PAD, PSD y PSD2)

- Legislación referente al mercado de valores e inversión (PRIIPs, MIFID y MIFID II)

- Normativas para el control del fraude y seguridad (AMLD, EMD, CSD, GDPR)

- Otras normativas adjuntas (FICOD, IFR, FRTB, MCD)

Estas medidas provocan grandes retos en cuanto a la inversión económica y evolución tecnológica para responder a los requerimientos técnicos establecidos.

Además, existen grandes mitos en relación a la regulación, ya que a priori -y por la típica reacción de “(…) El regulador no nos permitirá hacer esto (…) ”- se han descartado ideas innovadoras incluso antes de probarlas, o en otras ocasiones se han tenido que echar atrás la puesta en producción por no haber tenido en cuenta detalles regulatorios. Y cuántas veces el presupuesto asignado a IT se lo han llevado los esfuerzos necesarios para cumplir la regulación.

¿Es entonces la regulación un obstáculo para la evolución?, ¿Podemos aprovecharnos de las exigencias del marco regulatorio? Estas son preguntas que nos deberíamos hacer para no fracasar antes de empezar.

El reto para todos los bancos, incluso los españoles, está en tomar una decisión fundamental: ser followers y cumplir con el proceso regulatorio, o pretender ser leaders y aprovechar la regulación para generar nuevos modelos de negocio.

¿Por qué no monetizar el valor de las infraestructuras y plataformas para análisis de riesgo operativo y/o control de fraude, proporcionando servicios a otros mercados como el retail o manufacturing?

¿Por qué no generar una oferta personalizada y adaptada a las necesidades del cliente aprovechando el conocimiento adquirido, vía almacenamiento de la transcripción en todas las interacciones con el banco, por ejemplo, en las fases de asesoramiento financiero?